Ab 3,20 €

Sichern Sie sich zusätzliche Sicherheit für Ihre Prüfung! Überprüfen Sie Ihr Fachwissen mithilfe der Originalklausuren und trainieren Sie gleichzeitig bewährte Techniken des Klausurenschreibens. So gehen Sie bestens vorbereitet in Ihre Prüfung!

Anhand von Originalklausuren aus den Jahren 2013 und 2022, jeweils fortgeschrieben auf die für die Prüfung 2026 relevante Rechtslage trainieren Sie die Prüfungstechniken und gewinnen Sicherheit für das Steuerberaterexamen. Denn neben solidem Fachwissen ist die prüfungstechnische Souveränität (Herangehensweise, Zeiteinteilung, Aufbau und Struktur der Lösung) das A und O für ein Bestehen der Steuerberaterprüfung.

Das Durcharbeiten der fortgeschriebenen Klausuren gibt Ihnen Aufschluss über den Aufbau sowie die Prüfungsanforderungen und -schwerpunkte. Erfahrungsgemäß wird bei der Abfassung von Examensklausuren auf Sachverhalte älterer Klausuren zurückgegriffen, so dass die Bearbeitung solcher Klausuren in Ihrem Vorbereitungsprogramm nicht fehlen sollte.

39,00 €

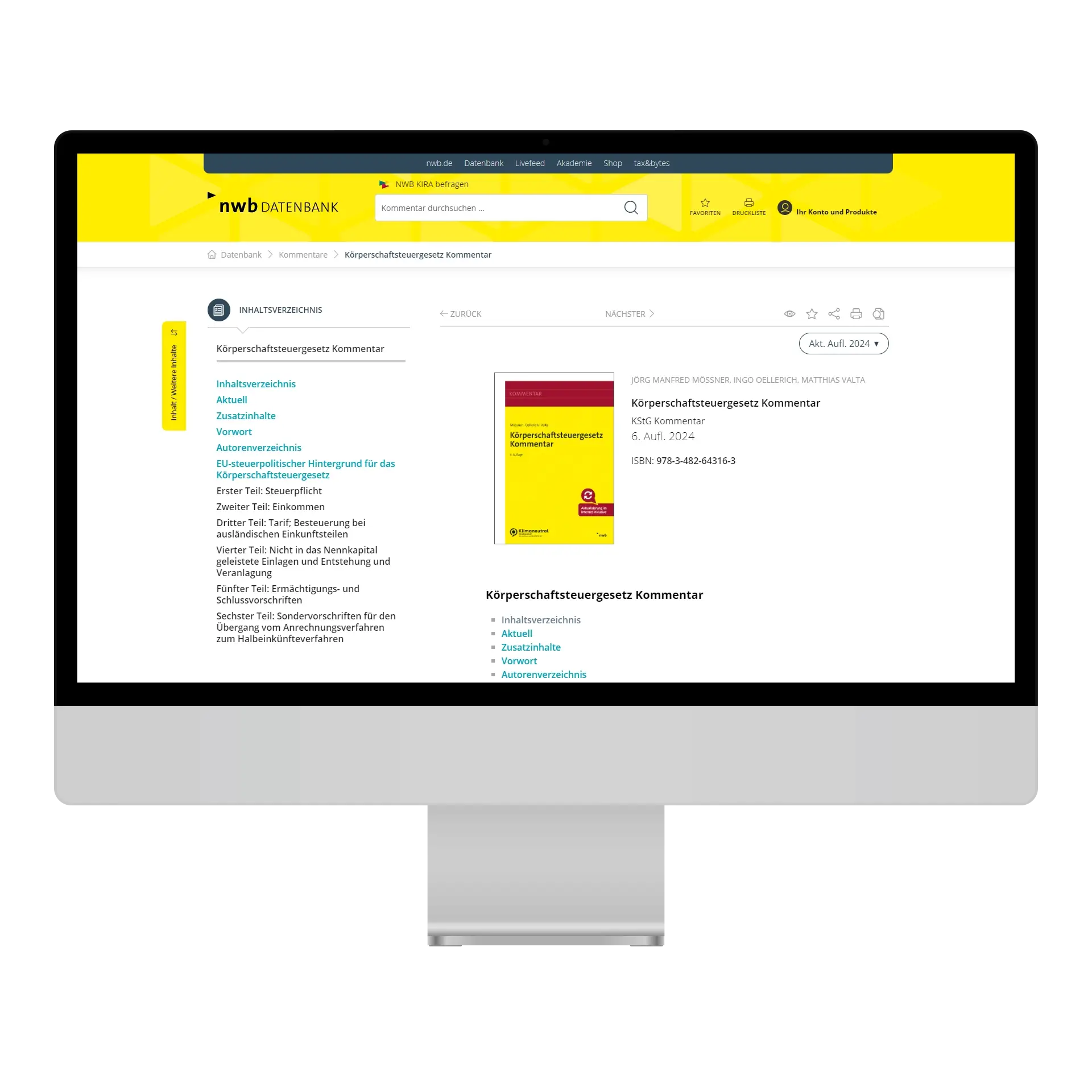

Die Körperschaftsteuer gehört zu den deutschen Steuerarten, auf die europäisches Recht mit am stärksten durchschlägt. Zuletzt betroffen waren die Regelungen zur Zinsschranke (§ 4h EStG, § 8a KStG). Bis zum 31.12.2023 hatte der Gesetzgeber Zeit, die diesbezüglichen Vorgaben der ATAD-Richtlinie in deutsches Recht zu übertragen. Die Neuregelungen sind im Kreditzweigmarktförderungsgesetz enthalten, das am 1.1.2024 in Kraft getreten ist.

Ab 20,80 €

Übungsaufgaben zur Vorbereitung auf die Bilanzbuchhalterprüfung

Mit der Fallsammlung für Bilanzbuchhalter nutzen Sie als angehender Bilanzbuchhalter oder Bilanzbuchhalterin bzw. Bachelor Professional in Bilanzbuchhaltung das Wissen und die Erfahrung zweier langjähriger Dozenten und IHK-Prüfer, um sich gezielt auf die Bilanzbuchhalterprüfung vorzubereiten.

Die Fallsammlung enthält über 280 Aufgaben mit ausführlichen Lösungshinweisen sowie Punkt- und Zeitvorgaben. Die Unterteilung in drei verschiedene Schwierigkeitsgrade hilft dabei, Ihren Leistungsstand sicher einzuschätzen.

Orientiert am Rahmenplan der aktuellen Prüfungsverordnung lernen Sie genau das, was Sie für eine erfolgreiche Bilanzbuchhalterprüfung benötigen.

64,00 €

Alle wichtigen Steuergesetze für die Praxis und Studium! Kompakt, aktuell und preisgünstig in einem Band zusammengefasst. Eine wertvolle Arbeitshilfe für die täglichen Aufgaben zu einem stimmigen Preis-Leistungsverhältnis.

Der Klassiker in aktualisierter Neuauflage 2026.

Kompakt, aktuell, unentbehrlich – seit vielen Jahren ist dieses Standardwerk eine wertvolle Arbeitshilfe für Studium und Praxis. In einem Band vereint diese Textausgabe alle wichtigen Steuergesetze inklusive der Durchführungsverordnungen, unter Berücksichtigung wichtiger Auszüge aus Handelsgesetzbuch, Grundgesetz und Vertrag über die Arbeitsweise der Europäischen Union.

Die praktische Griffleiste, die Paragrafenzuordnung, die (nicht amtliche) Satzzählung sowie die Hervorhebung der inhaltlichen Änderungen gegenüber der Vorauflage erleichtern das Arbeiten mit der Gesetzessammlung.

Die 78. Auflage entspricht dem Stand vom 1. Januar 2026.

12,90 €

Die Bilanzbuchhalterprüfung zählt zu den anspruchsvollsten kaufmännischen Weiterbildungsabschlüssen der IHK. Mit der Reihe „5 vor“ bereiten Sie sich als angehender Bilanzbuchhalter oder angehende Bilanzbuchhalterin - Bachelor Professional in Bilanzbuchhaltung „auf den letzten Metern“ sicher auf die Prüfung vor.

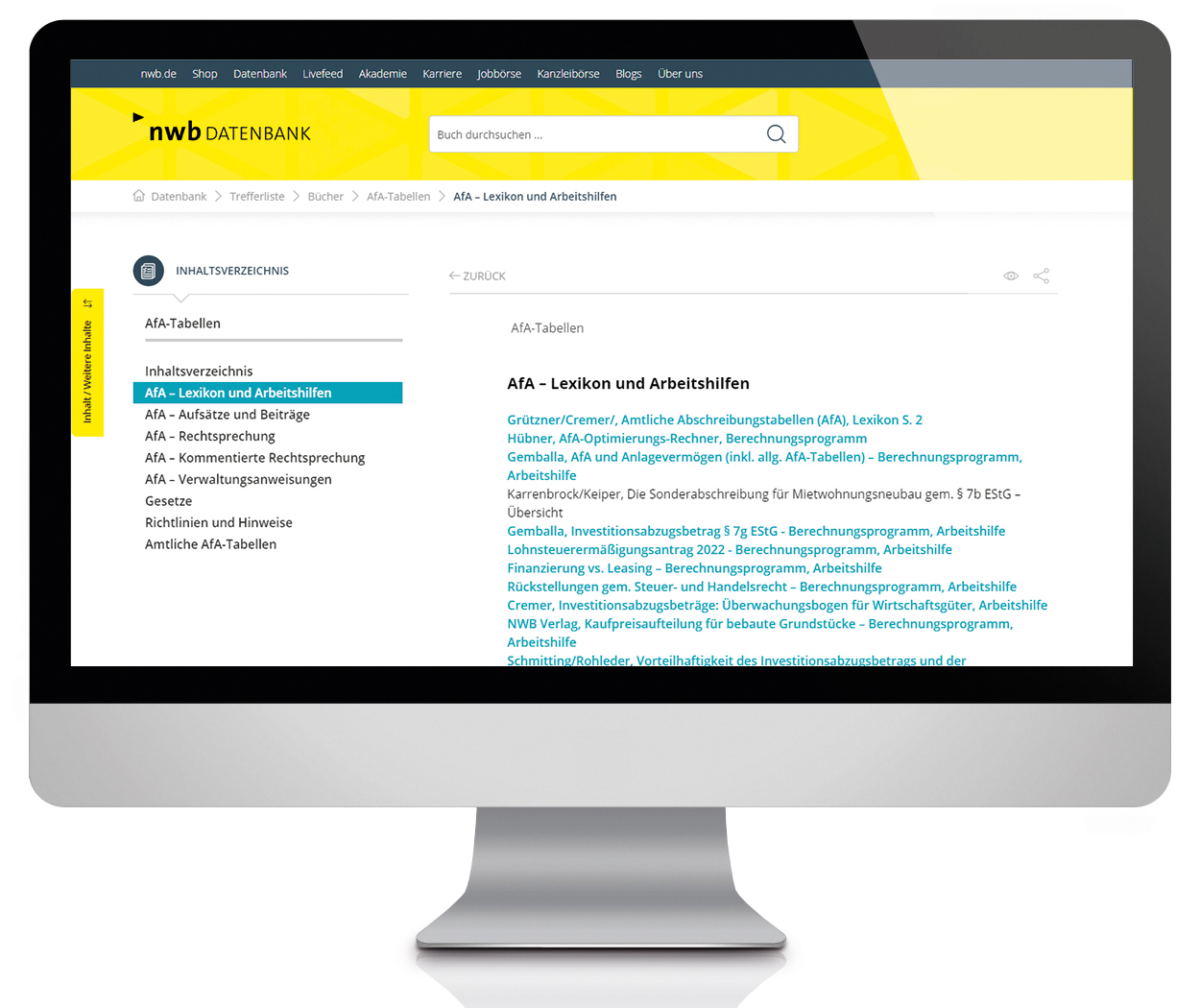

Ab 219,00 €

9,10 €

Ziel der Werke aus der neuen Reihe „Ein fallbasierter Einstieg“ ist es, allen „Einsteigern“ die Grundlagen der steuerlichen Verrechnungspreise sowie der Besteuerung von Betriebsstätten kompakt näher zu bringen. Die themenbezogenen Handbücher bieten dem Leser einen kurzweiligen, praktischen und strukturierten Einstieg in die Welt der Verrechnungspreise, der eine notwendige Orientierung und Sensibilisierung gewährleistet und auch für fortgeschrittene Praktiker hilfreich sein kann.

Der Einstieg in das komplexe Themengebiet der Verrechnungspreise wird anhand einer Fallstudie dargestellt. Bei der Falllösung orientieren sich die Autoren an den OECD-Verrechnungspreisleitlinien für multinationale Unternehmen.

Die 3. überarbeitete und erweiterte Auflage berücksichtigt aktuelle verrechnungspreisrelevante Entwicklungen. Es wurden neue Kapitel zu Amount B, zu den verrechnungspreisrelevanten Aspekten der Anzeigepflichten, zu ESG, der globalen Mindestbesteuerung sowie Unterstützungsmöglichkeiten durch KI ergänzt.

Ab 114,00 €

Der Einstieg in das komplexe Themengebiet der Verrechnungspreise wird anhand einer Fallstudie dargestellt. Gegenstand der Fallstudie ist eine fiktive Unternehmensgruppe und ihre grenzüberschreitenden Transaktionen. In jedem Kapitel werden spezifische Teilaspekte strukturiert adressiert, die sich alle auf den einen Ausgangsfall beziehen.

Ab 59,00 €

„Klausuren schreiben lernt man nur durch Klausuren schreiben!“ Zur optimalen Prüfungsvorbereitung ist das Schreiben von Übungsklausuren unter möglichst realistischen Bedingungen unverzichtbar. Nur so erlangen Sie die Sicherheit und Souveränität, die Sie für eine erfolgreiche Prüfung benötigen. Topaktuell und an der Prüfungspraxis orientiert decken die vier kompletten Klausurensätze dieses Bandes alle Teilgebiete der Abschlussprüfung ab.

49,00 €

49,00 €

Die unentbehrliche Arbeitshilfe für Ausbildung und Praxis! Topaktuell und schnell auffindbar enthält diese NWB-Textausgabe aktuelle Auszüge des Anwendungserlasses zur Umsatzsteuer (UStAE) und zur Abgabenordnung (AEAO) sowie der Einkommensteuer-, Lohnsteuer-, Körperschaftsteuer- und Gewerbesteuer-Richtlinien.

13,90 €

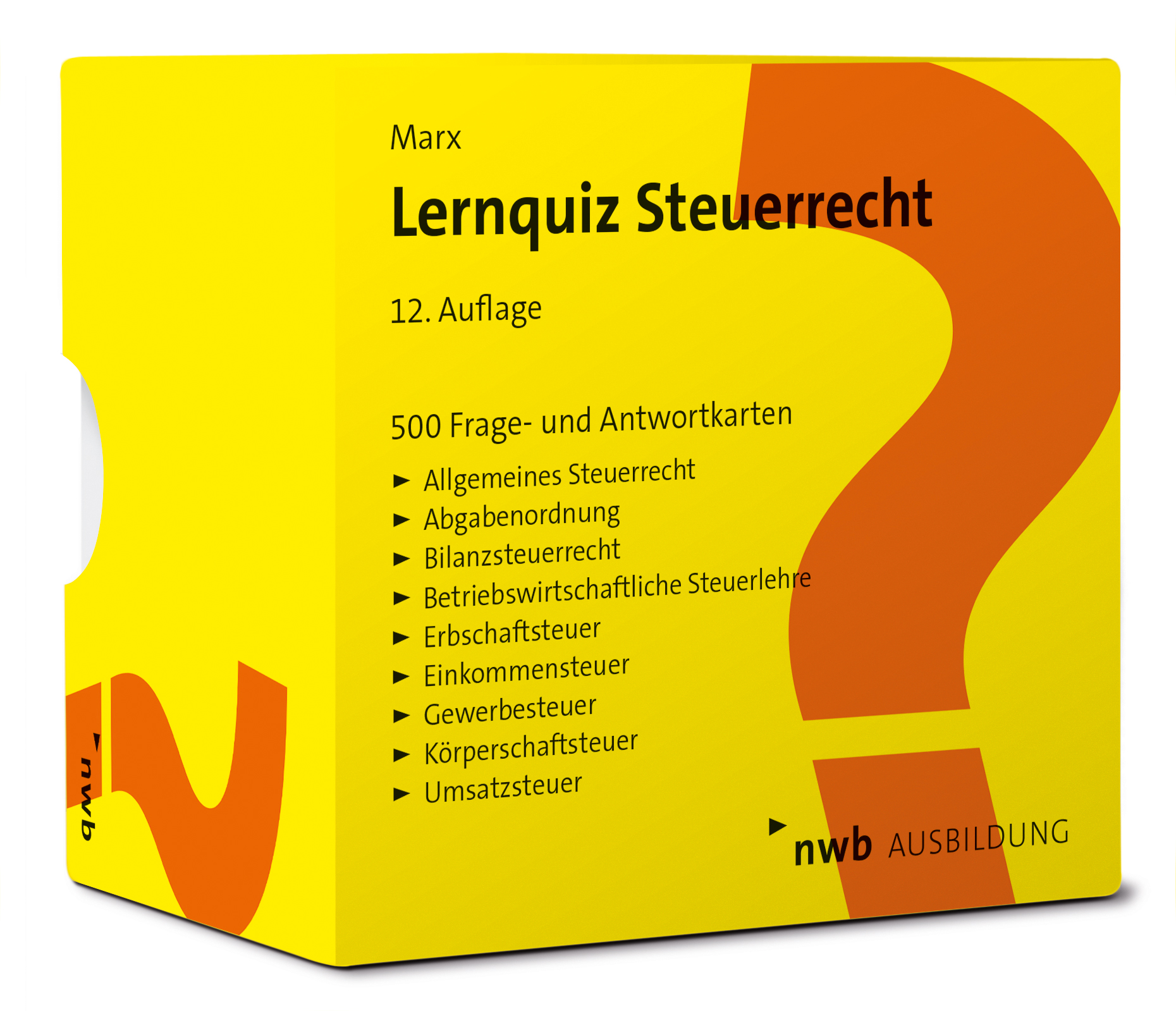

Mit diesem Klausurentraining gehen Sie perfekt vorbereitet in Ihre Prüfung. Die rund 160 klausurtypischen Aufgaben und Lösungen aus verschiedenen steuerlichen Themenbereichen ermöglichen es, Prüfungswissen selbstständig zu wiederholen, zu üben und zu vertiefen. Ausführliche Lösungen helfen, den Lernerfolg zu kontrollieren und die Lösungswege besser zu verstehen.

Ab 24,00 €

Übungsaufgaben zur Vorbereitung auf die Bilanzbuchhalterprüfung. Mit der Fallsammlung für Bilanzbuchhalter nutzen Sie als angehender Bilanzbuchhalter oder Bilanzbuchhalterin bzw. Bachelor Professional in Bilanzbuchhaltung das Wissen eines erfahrenen Prüfers und Dozenten, um sich gezielt auf die Bilanzbuchhalterprüfung vorzubereiten. Die Fallsammlung enthält über 280 Aufgaben mit ausführlichen Lösungshinweisen sowie Punkt- und Zeitvorgaben. Di

54,00 €

Das bewährte Training für Ihre erfolgreiche Zwischenprüfung! Die erfolgreiche Zwischenprüfung ist der erste wichtige Schritt in der Ausbildung zum/r Steuerfachangestellten. Mit diesem seit 20 Auflagen bewährten Klausurentraining schaffen Sie sich die optimale Vorbereitung für ein sehr gutes Prüfungsergebnis.

Ab 24,00 €

Ein passgenaues Übungsbuch zur Prüfungsvorbereitung! Dieses Übungsbuch deckt inhaltlich die Gebiete des Ertragsteuerrechts für Steuerfachangestellte ab. Mit zahlreichen, abwechslungsreichen Aufgaben in verschiedenen Schwierigkeitsgraden ermöglicht es, sich gezielt und individuell auf die Prüfung vorzubereiten. Ob unterrichtsbegleitend oder im Selbststudium – mit diesem Übungsbuch legen Sie den Grundstein für eine erfolgreiche Prüfung.

Ab 14,00 €

In einem übersichtlichen und modernen neuen Layout präsentiert sich dieser bereits seit 40 Auflagen bewährte Fälle- und Fragenkatalog für die Steuerfachangestelltenprüfung, der Sie mit 521 Fällen optimal auf Ihre schriftliche Abschlussprüfung zum/r Steuerfachangestellten vorbereitet.

Ab 49,00 €

Ab 74,00 €

Ab 34,00 €

Alle steuerlichen und rechtlichen Aspekte rund um Stiftungen – umfassend und praxisorientiert dargestellt

Stiftungen sind ein komplexes und schwieriges Themengebiet. Mit Wirkung zum 1.7.2023 hat das Stiftungsrecht durch das Gesetz zur Vereinheitlichung des Stiftungsrechts und zur Änderung des Infektionsschutzgesetzes vom 16.7.2021 seine größte Änderung seit der Stiftungsrechtsreform 2002 erfahren. Dies ist ein deutlicher Fortschritt für das Stiftungswesen. Das bislang im BGB und in 16 Landesstiftungsgesetzen enthaltene Stiftungszivilrecht wird im BGB zusammengeführt. Es wird ein Stiftungsregister eingeführt. Stiftungen, die vor dem 1.1.2026 entstanden sind, müssen spätestens bis zum 31.12.2026 zur Eintragung in das Stiftungsregister entsprechend § 82b Abs. 2 des Bürgerlichen Gesetzbuchs angemeldet werden.

Für Stifter, Stiftungsvorstände und Berater eröffnen einige Neuregelungen, insbesondere die neu eingeführte Unterscheidung zwischen gewidmetem Grundstockvermögen und gewidmeten sonstigen Vermögen, Möglichkeiten und Notwendigkeiten bei der Gestaltung der Satzung, der Verwaltung und des Aufbaus der Rechnungslegung.

Ab 109,00 €

39,20 €

Das prüfungsrelevante Fachwissen zur KSt und GewSt vereint in einem Lehrbuch!

Fundierte Kenntnisse in der Körperschaftsteuer und Gewerbesteuer sind für angehende Steuerprofis unentbehrlich. Systematisch strukturiert und leicht verständlich vermitteln die Autoren das relevante Fachwissen in seiner gesamten Bandbreite. Angesprochen werden dabei u. a. Themen wie die Steuerpflicht, die Steuerbefreiungen und der Steuergegenstand sowie die Ermittlung des zu versteuernden Einkommens bzw. der Gewerbesteuerschuld oder auch die gewerbesteuerliche Organschaft und der Gewerbeertrag. Zahlreiche Beispiele veranschaulichen die teils komplexe Materie und helfen bei der Herstellung eines direkten Bezugs zur Praxis. Darüber hinaus ermöglichen Kontrollfragen zu jedem Kapitel eine einfache und effiziente Wissens- und Lernerfolgskontrolle. So schaffen Sie sich eine optimale Basis für Ihre erfolgreiche Prüfung.

Ab 54,00 €

Das Internationale Steuerrecht ist in Bewegung, erlebte in den letzten Jahren gar Eruptionen. Getrieben von einer immer weitergehenden Globalisierung wirtschaftlicher und persönlicher Beziehungen, versuchen die Gesetzgeber, Schritt zu halten. Komplizierte Probleme lassen sich dabei oft nicht einfach lösen.

Das Kompendium behandelt alle wesentlichen Fragen des internationalen Steuerrechts – von den Grundlagen, über Anknüpfungspunkte der Besteuerung bis hin zur Bekämpfung von Steuerflucht. Es soll in allen wesentlichen Teilbereichen den Stand der Technik widerspiegeln. Dabei liegt der Schwerpunkt – dem praktischen Ansatz entsprechend – auf der Sichtweise der Finanzverwaltung und Rechtsprechung. Es soll dem Leser ein Instrument an die Hand geben, sich die wesentlichen Themen in angemessener Zeit zu erschließen und für praktische Fragen Lösungsmöglichkeiten zu identifizieren. Das Autorenteam besteht aus Experten aus der Finanzverwaltung, der Wissenschaft sowie der Berater- und Richterschaft.

79,00 €

Mit diesem bewährten Standardwerk bereiten sich angehende Industriefachwirte (m/w/d) gezielt und effizient auf den zweiten Teil ihrer IHK-Prüfung – die „Handlungsspezifischen Qualifikationen“ – vor. Klar strukturiert ermöglicht es ihnen, den kompletten Prüfungsstoff aller Handlungsbereiche systematisch zu wiederholen, das Bearbeiten von klausurtypischen Aufgaben zu üben und ihren Wissensstand selbstständig zu überprüfen.

79,00 €

Bücher versandkostenfrei

Bücher versandkostenfrei

.png)

Klimaneutraler Versand

Klimaneutraler Versand